税に関するお役立ち情報から日々の発見まで。

切磋琢磨するティームズの日常を覗いてみてください。

-

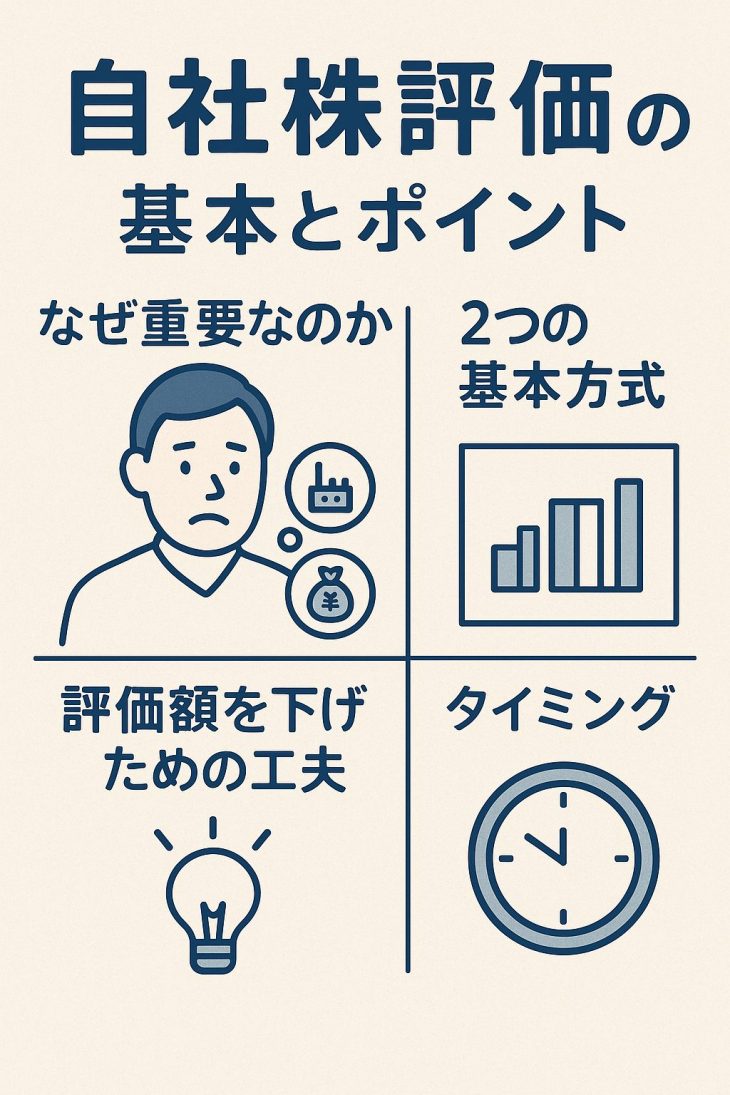

将来の事業承継に備える「自社株評価」の基本とポイント

税理士法人ティームズ

なぜ「自社株評価」が重要なのか? 中小企業の経営者にとって、「自社株」の評価は非常に重要なテーマです。特に事業承継や相続を考える際、自社株の価値が税金や財産分与に直接影響するため、正確な評価が求められます。例えば、後継者に株式を贈与する場合、その評価額が高ければ贈与税が大きくなり、負担が重くなります。反対に、低すぎる評価での贈与は税務調査で否認される可能性も

-

相続や贈与で重要になる「株式評価」とは?わかりやすく解説!

税理士法人ティームズ

相続税や贈与税の計算では、評価の難しい財産の一つが「自社株(株式)」です。とくに同族会社の株式は市場での価格がないため、「株式評価」のルールに従って金額を算出する必要があります。この記事では、株式評価の基本と評価方法の概要、注意点を分かりやすくご紹介します。 株式評価が必要な場面とは? 株式評価は、以下のようなケースで必要になります。 ・

-

相続財産の基本!「現金・預貯金」の取り扱いと注意点とは?

税理士法人ティームズ

「現金・預貯金」は相続財産の代表格 相続財産と聞いて、まず思い浮かぶのが「現金・預貯金」でしょう。これは評価が明確で、相続人の間でも比較的分けやすい財産とされています。しかし、その一方で、口座が凍結されるリスクや、名義預金とみなされる可能性があるため、注意が必要です。被相続人の死亡が確認されると、金融機関は預金口座を凍結し、払い戻しには所定の手続きが必要にな

-

ふるさと納税が返金!?お米の高騰による確定申告への影響とは

太田 篤弘

2025年4月22日、米の値段が最高値を更新したという記事を見かけました。 それにより、「ふるさと納税」の米の返礼品に関して、トラブルが相次いでいるようです。 1. そもそも何が起きたの? 昨年(令和6年)ふるさと納税でお米を申し込んだところ、 「米価が高騰して“返礼品は寄附額の3割以内”という国のルールを超えてしまうため、お米を送れません。寄附金をお返しするの

-

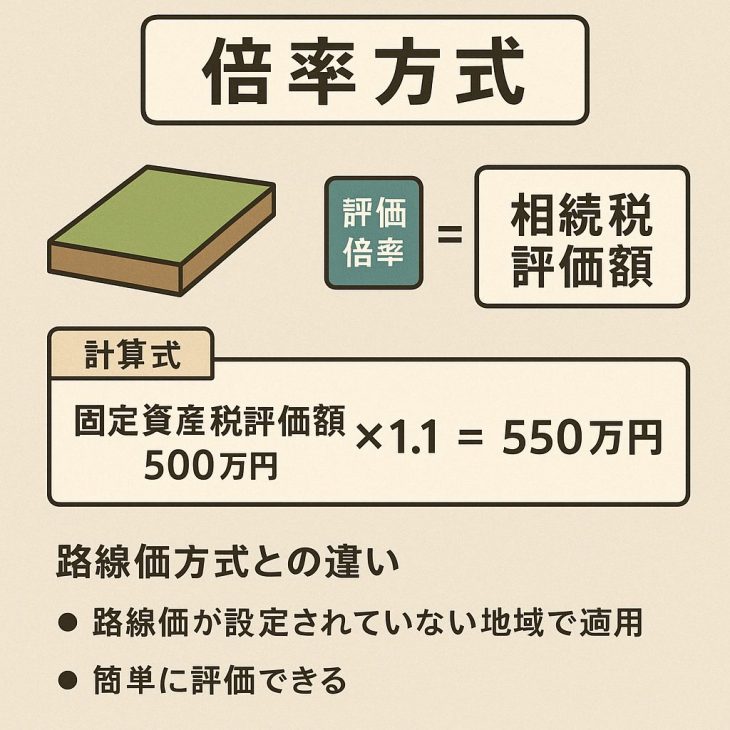

【不動産評価の基本】「倍率方式」とは?評価方法と注意点を解説!

税理士法人ティームズ

不動産を相続・贈与する際には、その評価額を算出する必要があります。国税庁が定めた「財産評価基本通達」に基づき、不動産の種類や所在に応じて評価方法が異なりますが、特に地方などでよく用いられるのが「倍率方式」です。この記事では、倍率方式の基本的な仕組みや計算方法、注意点について解説します。 倍率方式とは?~簡易な土地評価の手法~ 倍率方式とは、固定