税に関するお役立ち情報から日々の発見まで。

切磋琢磨するティームズの日常を覗いてみてください。

-

融資 資金調達セミナー

税理士

中西 灯

皆さんこんにちは! 今回は中西が担当致します。 突然ですが経営者の皆さん、経営に関して関心を持たれているのはどんなことですか? もちろん売上をアップすること、余計な経費を削減すること 従業員をいかに確保・定着させるかなどの人的問題もありますし 税金はなるべく払いたくないな・・・笑 など、いろいろな課題があると思いますが、「資金調達」 も重要な

-

相続税概算計算のススメ

代表社員 税理士

北井 雄大

みなさん、こんにちは!税理士法人ティームズの代表をしております、税理士の北井雄大です。 先日飲み慣れない睡眠導入剤を服用したところ、3日間ずーーっと眠かったです。身体に合わないだけなのか、その薬の成分量がおかしかったのか分かりませんが、二度と飲むまいと誓いました。 さて今回は「相続税概算計算のススメ」と題しまして、相続にまつわる話題をお送りしたいと思います。 そもそも「

-

第2繁忙期と新制度の到来

今村 浩子

皆様こんにちは! 税理士法人ティームズ今村です。 春の新シーズンもあっという間に過ぎ、会計事務所第2の繁忙期5月がやってまいりました!! インボイス制度も始まり、会計事務所や経理部署が順応している中 令和6年税制大綱で決定された定額減税が6月給与支給分から開始されますね。 色々新しい制度がどんどん始まり混乱を招く恐れもありますが、定額減税は従業員の税負担軽減の為、我々頑張らねばならぬところ

-

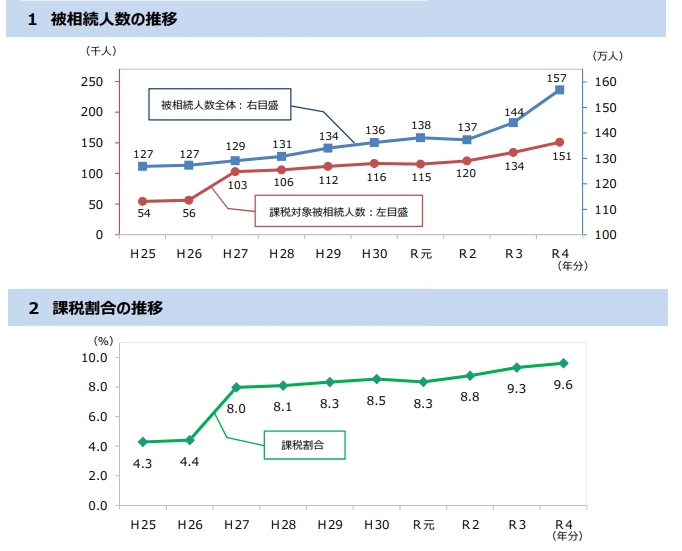

相続税課税割合と激励会

藤井 拓哉

皆様こんにちは! 税理士法人ティームズの藤井です! 今回は相続税の課税割合について述べたいと思います。 昨年12月に国税庁より「令和4年分 相続税の申告事績の概要」が発表されました。 国税庁「令和4年分 相続税の申告事績の概要」より 調査結果によりますと、令和4年中の被相続人数全体が1,569,050人に対し、課税対象となった被相続人

-

御陵会 相続セミナー

鵜川 洋介

皆さま、こんにちは! 税理士法人ティームズの鵜川です。 77年前(1947年)の今日、5月2日に家督相続制度が廃止されたようです。 昔のドラマや小説などで耳にされた方も多いと思いますが、要は一家の中で絶大な力を有する権利を長男等の誰か一人に単独で相続させる、ということですね。 家督は本当に絶大な力を持つので、戦乱に発展することも珍しくなかったそうです。