#役立つ知識

-

7/20参議院選挙の争点『給付金』と『減税』の違い

穴井 孝昌

7/3に参議院選挙の公示が行われ、各政党の物価高対策として給付金と減税が主張されています。今回はこれらの違いについてまとめてみました。 「給付金」と「減税」は、どちらも政府が国民の経済的負担を軽減するために行う政策ですが、アプローチが異なります。 ✅ 給付金(きゅうふきん) 定義:政府が国民や企業に現金などを直接支給する制度。 特徴:手元にお金が「

-

M&Aって誰に依頼すれば良いの?税理士や弁護士の役割は?

代表社員 税理士

北井 雄大

こんにちは。税理士の北井です。今日は、「M&A(エムアンドエー)」について、できるだけ分かりやすくお話しします。 M&Aってなに? M&Aとは、「会社を買ったり、合併(がっぺい)したりすること」です。英語では「Mergers and Acquisitions(マージャーズ・アンド・アクイジションズ)」といい、その頭文字をとって「M&A」と呼ばれ

-

【2025年最新】物価高騰の負担軽減措置で3万円以上の給付金がもらえる?誰が対象?

縄田 泰裕

みなさん、こんにちは。今年はトランプ関税やら米の価格高騰などで頭を悩ませるようなことが続いていますね💦 そんな中、特定の人に給付金が支給される政策が新たに打ち出されました。誰が対象なのか、いつまでに申請すればよいのか等、詳しく解説したいと思います。 1,2025年の住民税非課税世帯3万円給付金とは そもそも2025年の住民税非課税世帯3万円給付金とは物価高騰の

-

日本の自動車に25%の追加関税。考えられる日本への影響3選

縄田 泰裕

アメリカのトランプ大統領は3月26日、会見で、「アメリカで製造されていないすべての自動車に25%の追加関税を課す」と発表しました。 そして4月3日、とうとう米国に輸入されるすべての自動車に対して25%の追加関税を発表しました。 今回の追加関税が実際にどのくらい日本に影響するのか、考えられる懸念点をいくつか書いていきたいと思います。 1,日

-

遺産分割協議で揉めないための注意点と進め方について

税理士

藤井 拓哉

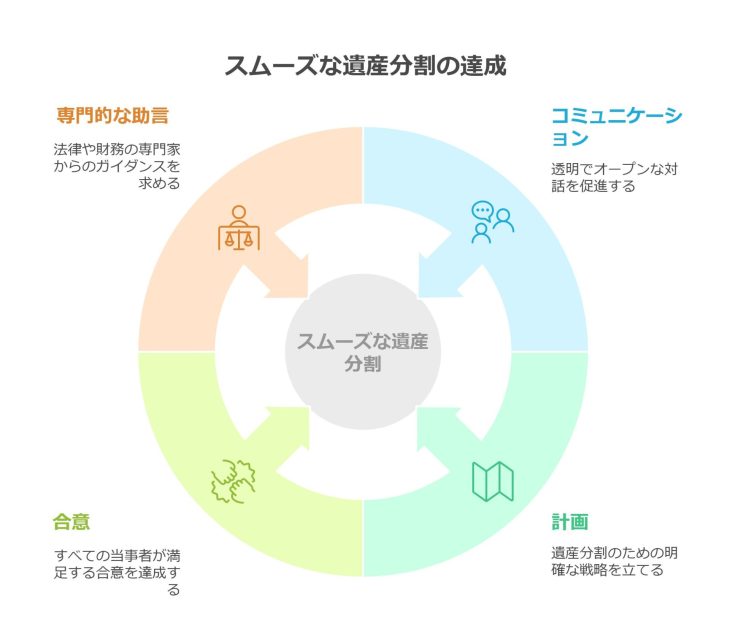

遺族の皆様が直面する難しい課題の一つが、遺産分割協議です。悲しみの中で、大切な遺産をどのように分けるかは、家族間の関係を揺るがす可能性のある繊細な問題です。本記事では、感情的な対立を最小限に抑え、スムーズな解決を導くための実践的なアドバイスを税理士の視点から詳しくご説明します。 なぜ遺産分割協議で揉めてしまうのか? 遺産分割協議が複雑になる主な理由は、以下のような要因が絡み合