#西尾

- 最新の投稿

- カテゴリーから探す

- 書いた人から探す

-

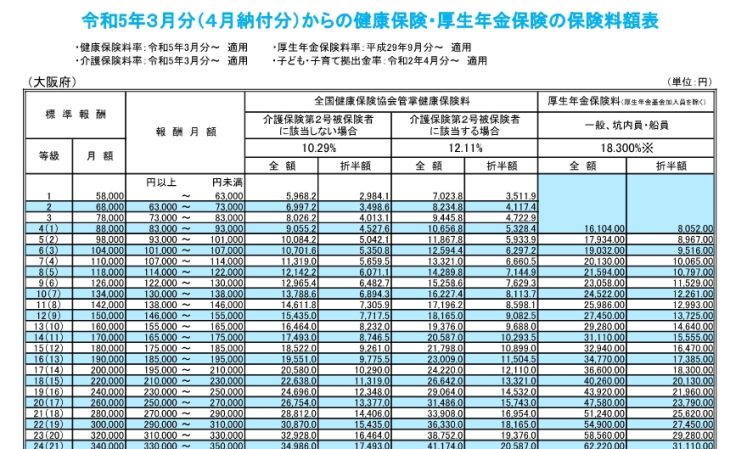

「4~6月に残業しすぎると損をする」は本当か…社会保険料の天引きルールについて

税理士

西尾 勝真

皆様こんにちは!税理士法人ティームズ西尾です。 今年もなんとか確定申告が終わりました。繁忙期は何年経ってもドキドキしますね((+_+)) さて、今回は税金からは離れまして社会保険料のお話です。 皆様、給与明細は確認していますか?私はこの仕事をしているので、見方がわかりますが正しく計算されているか見方がわからない方が多いのが現状の日本ですよね… 本当に悲しく思います。 給与明細には、基本給や残業代な

-

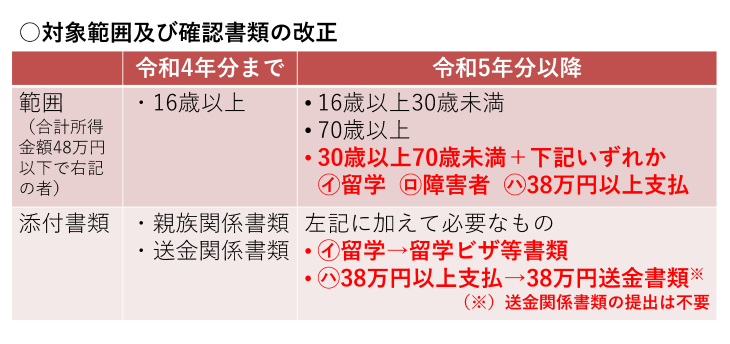

令和5年分確定申告の留意点

新年あけましておめでとうございます。昨年3ヵ月で3キロの減量に成功しましたが、ややリバウンド気味の西尾です。何事も継続って難しいですね((+_+)) 鶏胸肉、サツマイモ、鶏胸肉、サツマイモ……… 継続は力なりと言いますが、継続すると結果に結びつく可能性が高いのと継続が難しいからこうやって言うのでしょうね。 すっかり寒くなってきまして、会計業界はこれから繁忙期でございます。仕事と友達になって、毎年気