相続サポート

相続サービス

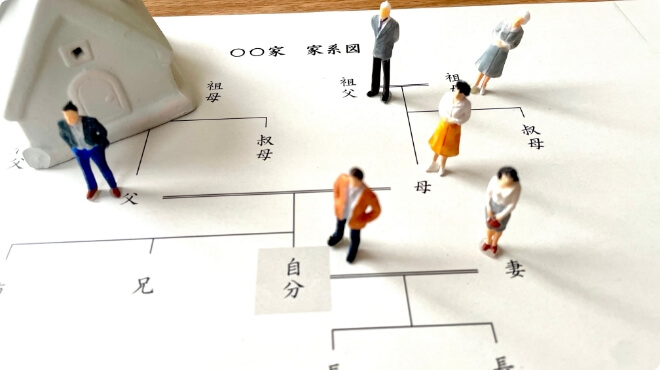

大切な人の未来のために

相続専門の税理士が寄り添い

家族に1番の相続を叶えます。

大切な人の未来のために

相続専門の税理士が寄り添い

家族に1番の相続を叶えます。

このようなお悩みは

ございませんか?

- 納税資金は足りるだろうか

- 事業承継を行う際、相続税がどれだけかかるか知りたい

- 遺産分割で親族トラブルにならないだろうか

- 土地を複数所有している

- どうすれば上手く節税できるか分からない

あらゆる不安を相続専門の税理士が解決。

豊富な知識と実績で家族に1番の相続を叶えます。

豊富な知識と実績で家族に1番の相続を叶えます。

ティームズの強み

-

- ● 強み その1

- 相続は早めの生前対策と円満な遺産分割が最も重要です。トラブルの防止や節税対策はもちろん、円満な相続を叶えます。ティームズには、実績豊富な相続専門の税理士がいるのでお任せください。

-

- ● 強み その2

- 相続とは未来の財産をつくることであり、相続人の意思やご家族の生き方によってその方法は異なります。数字だけの問題ではないからこそ、お客さまに寄り添い、ご家族に1番の相続をご提案します。

-

- ● 強み その3

- 相続時に現金化できる遺産が少なく、資金難に陥るケースが多々あります。ティームズには年間50件以上の実績があり、資金調達や節税のノウハウが豊富だからこそ、様々なパターンに対応可能です。

サービス内容

Service

相続

-

- 財産分割方法の提案

- 相続は「一に分割、二に納税、三、四がなくて五に節税」と言われます。円満な相続のために、ご家族の想いや生き方に応じた分割方法をご提案します。

-

- 相続税の節税アドバイス

- つい目の前の節税を意識しがちですが、2次相続を含めた節税をシミュレーションすることで、トータルでの負担を最大限に抑えられます。

-

- 相続税額の概算の提示

- 相続は、まず相続財産の現状把握が重要です。生前に財産をしっかりと把握しておけば、生前贈与や遺言書の作成なども可能になり、分割方法の幅も広がります。

-

- 不動産の相続税評価

- 税理士によって不動産の評価額は異なります。ティームズの税理士は不動産に強く、評価額を下げられるポイントを徹底的に吟味します。

-

- 生前贈与

- 相続が起こる前に生前贈与を行うことで、節税効果が得られたり、相続人の意思を直接引き継ぐことが可能です。

-

- 相続税の税務代理・税務申告

- 相続税申告時の必要書類は非常に多く、相続の内容によっても異なります。相続専門の税理士が正確さはもちろん、少しでも節税できる税務申告を行います。

個人で相続をお考えの方へ

- 家族にとって1番の相続を

- 相続する人・される人それぞれの想いと生き方に応じた相続をご提案。相続がはじめての方でも、わかりやすく事例をご紹介しております。

- ティームズ 相続専門Webサイト

サービスの進め方

-

- 01 お打ち合わせ

- まずはお気軽にお問い合わせください。お会いして、お客様のご不明な点などをお伺いし、どのような相続税申告や対策が必要なのかをご説明させていただきます。

-

- 02 お見積のご提示

- 相続財産等から算出した弊社の手続き料金をご提示させていただきます。

-

- 03 資料収集、不明点の確認

- 申告に必要な資料を収集し、不明点があればお客様に確認をさせていただきます。

-

- 04 相続税申告書の作成、ご署名

- 弊社にて相続税申告書を作成させていただきます。 作成した申告書はお客様にご確認いただき、問題なければご署名をいただきます。

-

- 05 相続税申告書の提出

- ご署名いただいた申告書を、お客様に代わって税務署へ提出いたします。

お問い合わせ・ご相談

その他サービス

税務顧問をはじめ、融資、M&A、会社設立サポートや相続など幅広くご支援させて頂いております。